Houdbare overheidsfinanciën (1): Aruba voor de coronacrisis

Op 5 april hield de voorzitter van het College Aruba financieel toezicht, Raymond Gradus, een lezing op Aruba, waarbij hij de balans opmaakt over zeven jaar financieel toezicht. “Dat heeft ervoor gezorgd dat het publieke debat over de overheidsfinanciën is geïntensiveerd.

Aruba.nu heeft zijn presentatie in vier delen geknipt. Deel een gaat over de financiële positie van Aruba in de regio voor de coronacrisis, deel twee gaat over Aruba en de coronacrisis en morgen volgt het derde deel gaat over het financiële toezicht zelf, waarna Raymond Gradus die middag afsluit met een blik op de toekomst.

Aruba vóór de coronacrisis

Raymond Gradus begint met de uitgangspositie van Aruba voor de coronacrisis. Het inkomen per hoofd van de bevolking van Aruba was met USD 29.500 in 2019 hoog ten opzichte van landen in het Caribisch gebied (USD 16.300). Het werkloosheidspercentage van 5,2 procent van Aruba in 2019 was laag. Het lange termijn gemiddelde van het werkloosheidspercentage is 7,6 procent voor economieën van vergelijkbare omvang.

Aruba heeft een goede internationale marktpositie voor toeristen. De pre-clearance in Aruba biedt toeristen uit de Verenigde Staten grote voordelen. Slechts zes landen in de wereld hebben een pre-clearance voor toegang tot de Verenigde Staten.

Een index van het IMF laat zien dat het kostenniveau van Aruba voor toeristische uitgaven competitief is. Aruba is partner in het Koninkrijk der Nederlanden. Vóór de coronacrisis lag Aruba in sommige opzichten op schema, maar er zijn uitdagingen.

Aruba in regionaal perspectief

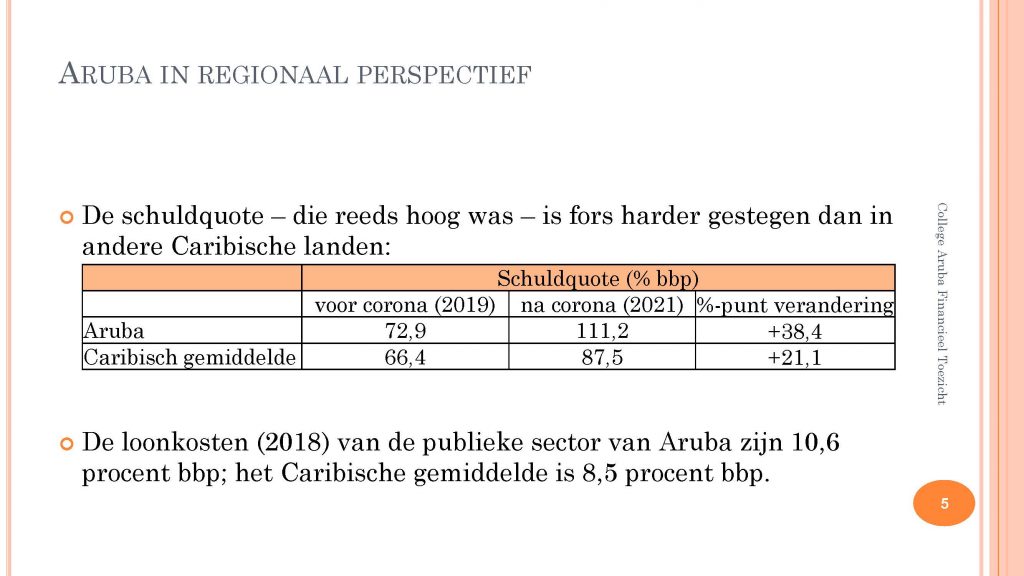

De ovehreidsschuldquote

Gradus licht in het kader van setting the scene twee zaken uit: ten eerste, de overheidsschuldquote van Aruba. Die is tijdens de coronacrisis met ruim 38 procentpunt gestegen naar 111 procent van het bruto binnenlands product. In vergelijking met de Caribische regio is dat een fors grotere stijging van de schuldquote.

Dit is enerzijds het gevolg van de relatief sterke economische krimp in Aruba, waardoor de belastinginkomsten van Aruba sterk daalden. Anderzijds zijn de landen in het Caribisch gebied terughoudender geweest met financiële overheidssteun aan de gezinnen en bedrijven.

Dit heeft de schade aan de Arubaanse economie beperkt. Mede daardoor was de veerkracht bij aanvang van het economisch herstel van de Arubaanse economie groot.

Tegelijkertijd heeft Aruba, doordat het veel geld heeft geleend tijdens de coronacrisis, een grote uitdaging om de hoge schuld snel terug te brengen tot een veilig en houdbaar niveau. Om de nominale schuld, die per Arubaan op dit moment bijna 55.000 florin bedraagt, te verlagen is een overschot op de begroting noodzakelijk.

Personeelslasten te hoog

Ten tweede: in 2019 heeft het IMF een onderzoek verricht naar de omvang van de personeelslasten van de publieke sector. Daaruit bleek dat de personeelslasten van Aruba met 10,6 procent bbp maar liefst 2,1 procent hoger liggen dan het gemiddelde van de Caribische landen.

De oorzaak hiervan, zo concludeerde het IMF, is dat er meer mensen werkzaam zijn in de publieke sector, maar vooral, dat de lonen in de publieke sector hoog zijn. Werknemers met hetzelfde beroep en dezelfde opleiding, ervaring en geslacht verdienen in de publieke sector veertig procent meer dan in de private sector.

Economie en overheidsfinanciën tot 2020

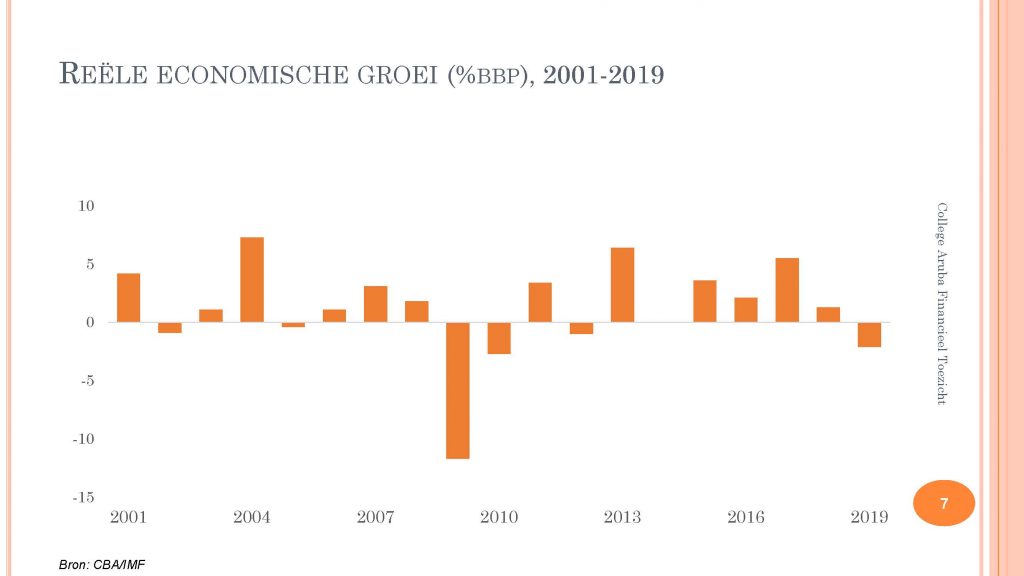

De gemiddelde economische groei over 2001-2019 is iets minder dan één procent. Overigens constateert de Centrale Bank van Aruba, dat het toerisme van Aruba niet meer de groei zal doormaken dan aan het begin van deze eeuw.

De economie van Aruba is zeer conjunctuurgevoelig in vergelijking met andere economieën van vergelijkbare omvang. De belangrijkste oorzaak hiervan is dat de Arubaanse economie voor 95 procent (2018) afhankelijk is van toerisme. In de Caribische regio is Aruba het meest afhankelijk van toerisme, op afstand gevolg door De Bahama’s en Antigua en Barbuda.

De kwetsbaarheid door de afhankelijkheid wordt versterkt door de concentratie van toeristen afkomstig uit Noord-Amerika. Sinds midden jaren negentig is de afhankelijkheid van de Noord-Amerikaanse markt sterk gestegen.

Het sterke cyclische karakter van de Arubaanse economie zou ook consequenties voor het begrotingsbeleid moeten hebben. Zo zou het wenselijk zijn om vanaf 2024 een hoger overschot dan één procent bbp als uitgangspunt te nemen, zodat een zekere behoedzaamsmarge wordt ingebouwd.

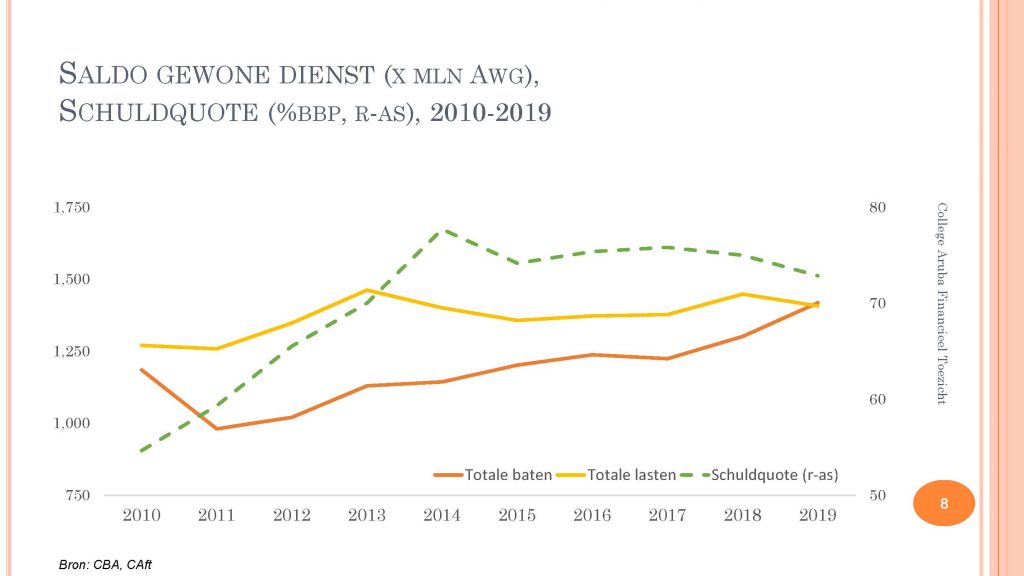

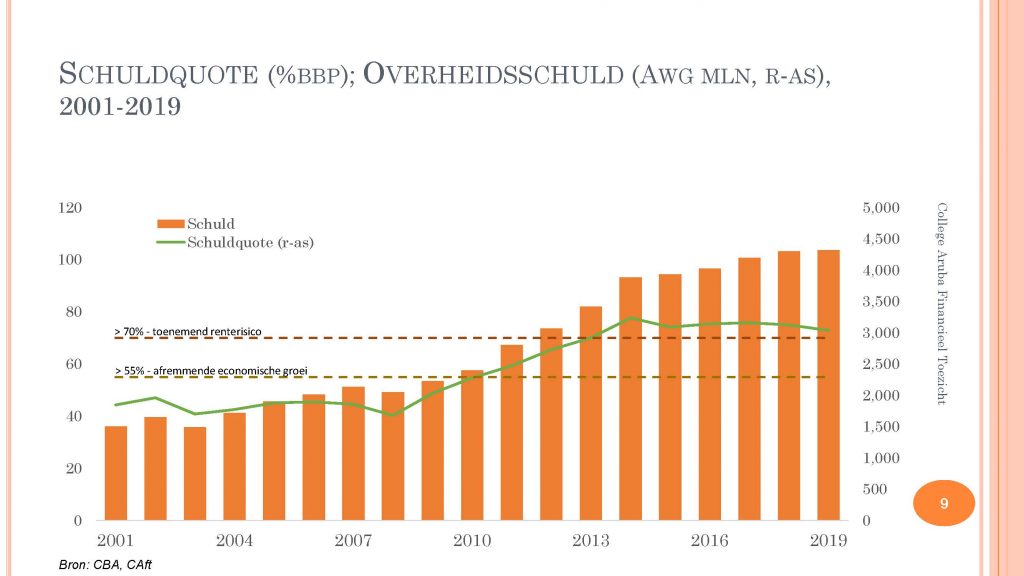

In 2010 is het tekort op de gewone dienst 85 miljoen florin en de schuldquote is 55 procent van het bruto binnenlands product. Na 2010 loopt het tekort op tot gemiddeld 300 miljoen florin per jaar in de periode 2011-2014.

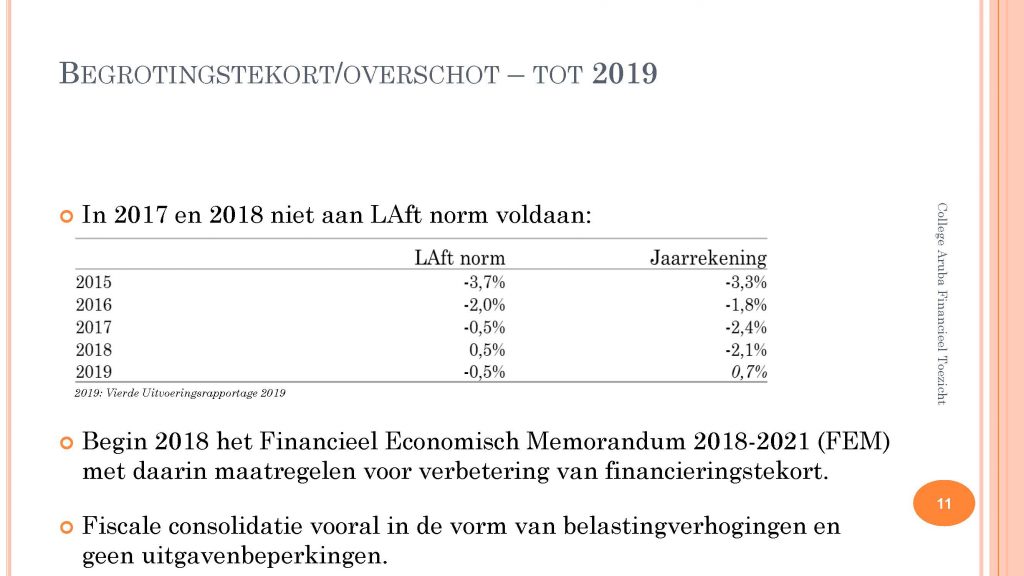

De schuldquote neemt elk jaar toe, tot 78 procent bbp in 2014. In 2015 vindt een trendbreuk plaats: het tekort halveert ten opzichte van de voorgaande jaren en de schuldquote stabiliseert daarna. Vanaf 2015 werd het jaarlijkse tekort teruggebracht van 300 florin naar gemiddeld 116 miljoen per jaar.

De daling in de lasten in 2015 is met name toe te schrijven aan een lagere landsbijdrage (60 miljoen) aan AZV ten opzichte van 2014. In 2015 is namelijk de BAZV geïntroduceerd. De verhoging van de baten in 2018 en 2019 leidt in 2019 tot een financieringsoverschot van de collectieve sector van 44 miljoen florin.

Na 2008 stijgt de schuld snel. In 2014 is de schuld bijna verdubbeld ten opzichte van 2008 en de schuldquote is opgelopen tot 78 procent van het bbp. De gemiddelde publieke investeringen over de periode 2010 – 2019 bedragen 20 miljoen florin. De toename van de schuld is dus voornamelijk gebruikt voor consumptieve overheidsbestedingen.

Kritische grens

Het IMF concludeerde op basis van onderzoek naar de relatie tussen economische groei en schuldquote, dat voor Caribische economieën bij een schuldquote boven de 55 procent bbp een kritische grens wordt bereikt. De schuldquote boven de 55 procent bbp zou een remmende werking op de economische groei hebben. In de periode tot 2010 blijft de schuldquote nog onder de grens van 55 procent van het bbp.

In 2013 werd de grens van 70 procent bereikt, een andere kritische grens. Deze grens wordt in de IMF Article IV-rapporten van Aruba regelmatig genoemd. Met een schuldquote boven de 70 procent van het bbp wordt een zogenoemd default-risico in geprijsd.

Er wordt een hogere risicopremie gevraagd, waardoor de rente toeneemt. De rentelasten van Aruba zullen daardoor stijgen. Het IMF wijst erop dat dit kan leiden tot steeds verder oplopende tekorten en stijgende schulden als niet tijdig maatregelen worden genomen.

Na 2014 stabiliseert de schuldquote en komt de schuldquote in 2019 nog net boven de 70 procentgrens uit. Om uit de gevarenzone te blijven van 70 procents-grens en zelfs voldoende veilig onder de 55 procent om het afremmende effect op economische groei te voorkomen, moet Aruba zich richten op een schuldquote die voldoende onder het niveau van 55 procent ligt.

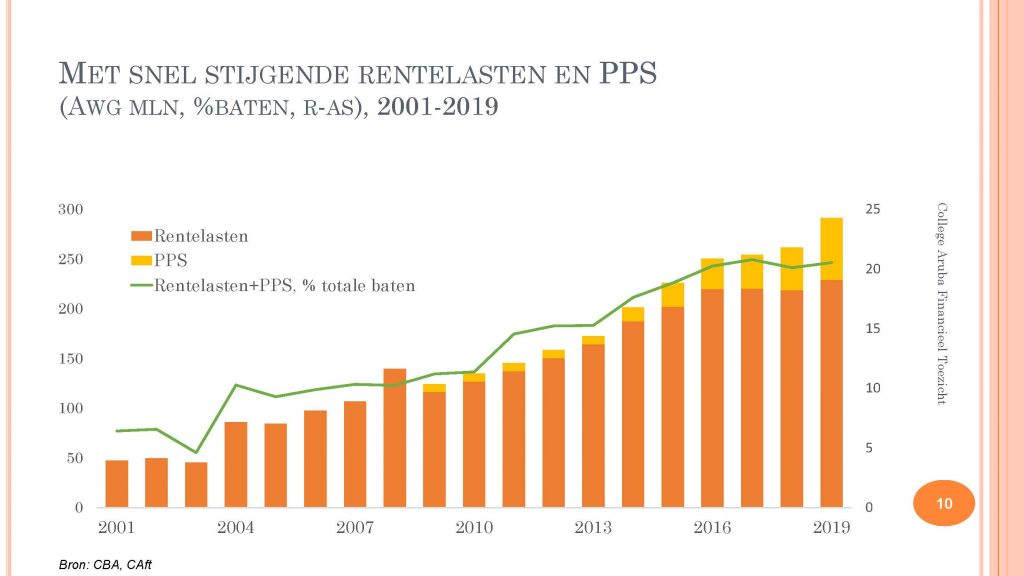

De opgelopen overheidsschuld heeft tot stijgende rentelasten geleid. De rentelasten bedroegen in 2014 188 miljoen florin. Ten opzichte van 2010 zijn in 2014 de jaarlijkse rentelasten met 50 miljoen toegenomen.

Daarnaast lopen de jaarlijkse beschikbaarheidsvergoedingen, de PPS-vergoedingen, vanaf 2009, toen nog 8 miljoen florin, gestaag op naar 62 miljoen in 2019. Door de off balance financiering van de PPS projecten, verslechtert formeel weliswaar de schuldpositie van het land niet, maar de kosten van deze projecten zullen, evenals de rentelasten over de schuld, voor een lange periode drukken op de begroting van het land.

Vanaf 2010 bedragen de rentelasten en de PPS-vergoedingen samen elf procent van de totale overheidsinkomsten. In 2019 is dit opgelopen tot 21 procent, 291 miljoen florin: rentelasten 229 miljoen plus PPS-vergoedingen 62 miljoen florin. Zorgelijk is overigens dat de PPS-vergoedingen verder zijn opgelopen tot 99 miljoen florin dit jaar ondanks dat geen nieuwe PPS-projecten sinds 2015 zijn ingesteld.

Zowel rentelasten als beschikbaarheidsvergoedingen zijn lasten die volgen uit contractueel vastgelegde overeenkomsten. De overheid kan daar op korte termijn weinig verandering in aanbrengen. Bij oplopende rentelasten en beschikbaarheidsvergoedingen kunnen andere overheidsuitgaven, bijvoorbeeld uitgaven aan onderwijs of investeringen, in het gedrang komen. Om dit te voorkomen moet heel kritisch worden gekeken naar de overige uitgaven.

Aruba presenteerde in 2018 het Financieel Economisch Memorandum (FEM) met daarin maatregelen ten behoeve van het verbeteren van het financieringssaldo, inclusief beheersing van uitgaven, waaronder de structurele verlaging van uitgaven aan goederen diensten. Verstandig was ook dat het FEM uitging van een behoedzame ramingen en niet allerlei incidentele inkomsten inboekte. Beleidsacties om tot een verbetering van de overheidsfinanciën te komen zijn echter te sterk gericht op opbrengst-verhogende maatregelen, veelal via invoering of verhoging van belastingen.

Conclusie

Aruba is een (redelijk) welvarend land, maar de economische groei gaat het laatste decennium minder snel. De economie kent sterk een cyclisch karakter en is daardoor vatbaar voor crises.

Vanaf 2015 zien Gradus een verbetering in de ontwikkeling van de overheidsfinanciën. De trendbreuk leidt uiteindelijk tot een overschot in 2019 vooral door een belastingverhoging. De nominale schuld stijgt nog steeds.

Overheidsfinanciën en oplopende rente kosten en PPS-vergoedingen zijn grote zorgpunten. De sanering van de overheidsfinanciën en de versterking van de economie moeten ter hand worden genomen en het financieel beheer en de beheersing van de uitgaven moet hoger op de agenda.

- Houdbare overheidsfinanciën (2): Coronacrisis en Aruba’s herstel

- Houdbare overheidsfinanciën (3): Aruba’s financieel toezicht

- Houdbare overheidsfinanciën (4): Aruba’s uitdagende reis